□记者 赵广道

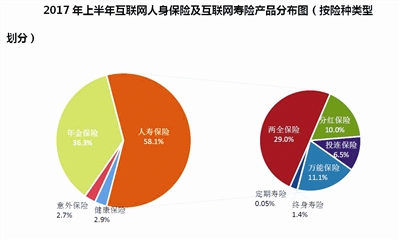

近日,中国保险行业协会(以下简称“中保协”)正式发布《2017年上半年互联网人身保险市场运行状况报告》(以下简称“报告”)。《报告》分为五大部分,包括互联网人身保险市场整体情况、公司互联网产品情况及经营情况、服务创新、产品创新及模式创新情况。《报告》显示,上半年,互联网人身保险市场规模发展势头放缓,1-6月累计实现规模保费1010.5亿元,同比下滑10.9%;互联网人身保险保费在行业人身险公司累计保费收入的占比为4.7%,同比下滑0.5%。当然,尽管保费和渗透率呈现下滑态势,但随着保险保障功能的凸显,业务结构得到一定程度的调整,从长远看将为互联网保险创造更为有利的发展环境,激发行业的内在动力和活力,维护金融安全。

在市场经营主体方面则与去年保持了一致,共有61家人身险公司开展互联网保险业务,占人身险会员公司总数的八成,其中中资公司39家,外资公司22家。但值得关注的是与去年同期相比,投连及万能险占比较高的险企互联网保费规模大幅度萎缩、银保渠道占比较高的险企互联网保费规模排名持续靠前。

从《报告》数据来看,互联网人身保险保费收入的下降,也正说明传统寿险业前期借助互联网渠道快速、低成本地接触海量客户,推动寿险企业降低运营成本的“线下”到“线上”转移的发展方式已进入瓶颈期。寿险产品的无形化、购买需求的潜在性、售后服务的长期性及其他一些特点,都决定了传统寿险业的面对面沟通、销售、服务等方式还将长期存在。但随着“互联网+”战略布局的实施,寿险公司应推动线上、线下相结合,不仅要搭建网上获客的服务平台,构建以人的身体和财务为主要标的的生态圈,还要建设适应消费时代的高素质销售队伍。通过科技手段不断提升服务能力和效率,促进实体经济与互联网的深度融合。随着大数据、云计算、区块链、人工智能等技术的深入应用,互联网保险仍孕育着巨大的发展潜力。

规模保费排名

大型公司承保件数占优

《报告》显示,截至2017年6月,根据中保协对互联网人身保险累计规模保费的统计,工银安盛人寿以246.3亿元位列首位,此外,位列前十名的公司还有:建信人寿、国华人寿、农银人寿、国寿股份、平安人寿、太平人寿、光大永明人寿、渤海人寿及弘康人寿,累计实现规模保费944.8亿元,占互联网人身保险总保费的93.5%,行业集中率较高。

从业务增速的角度看,行业互联网保险业务增长排名行业前十名的公司为:国寿股份、国华人寿、北大方正人寿、恒安标准人寿、平安健康、陆家嘴国泰人寿、君龙人寿、和谐健康、利安人寿、泰康养老。由此可以看出,互联网保险为中小寿险公司提供了迅速崛起的机会。同时,传统大型寿险公司也在积极进行金融创新,紧跟互联网保险发展浪潮,大力发展互联网保险业务。

截至2017年6月,承保件数排名前十的人身险公司合计1.5亿件,占互联网人身保险总承保件数的90.5%。其中,国寿股份、人保寿险、太保寿险、新华人寿等传统大型寿险公司名列前茅。

对传统大型寿险公司而言,互联网渠道突破了传统渠道瓶颈制约,开辟了新的思路及新的增长点,有效降低了运营成本、促进了产品创新;对于中小型寿险公司,则通过场景化营销、多元渠道跨界整合,发现高契合度的用户,实现了差异化精准营销。整体来看,目前,我国的互联网寿险市场正逐步形成大中小型寿险公司齐头并进、各有侧重的趋势。而从未来发展趋势看,互联网保险的内涵正由单纯的销售渠道拓展逐渐转向经营理念和经营方式的彻底变革,各家寿险公司应勇于开拓创新,借助互联网的力量拓展传统渠道,发现新机遇。

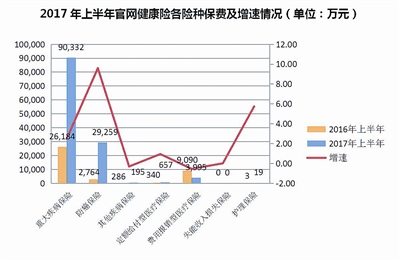

数据显示,互联网渠道的健康险保费呈爆发式增长态势,上半年实现规模保费29.1亿元,增幅102%,占互联网人身保险总保费的2.9%,同比增长1.6%。

传统寿险积极布局自营官网

第三方平台聚合资源优势明显

随着移动互联网技术应用的日益成熟,发展互联网保险有助于提升效率、降低成本,并能更好地服务客户;与此同时,互联网及新技术的发展,也将改变客户的消费行为和习惯,推动新模式的诞生以及行业的创新。时至今日,互联网保险的业务模式及销售渠道已日益丰富与多元。

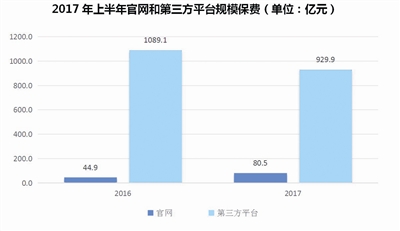

截至2017年6月,在经营互联网人身保险业务的61家人身险公司中,45家公司通过自建在线商城(官网)展开经营,53家公司与第三方电子商务平台进行深度合作,其中43家公司采用官网和第三方合作“双管齐下”的商业模式。2017年上半年通过第三方渠道实现规模保费929.9亿元,占互联网人身保险保费的92.0%,同比减少4.1个百分点;承保件数则达到1.1亿件,占总承保件数的67.5%,较去年同比大幅减少28.4%。2017年上半年通过官网所实现的规模保费为80.5亿元,较去年同期增长79.3%,占互联网人身保险保费的比重增至8%。由此可见,目前互联网人身保险的渠道结构仍旧呈现以第三方平台为主、自建官网为辅的发展格局,但自建官网的发展态势及增长速度迅猛,不容小觑。

通常来说,保险公司拥有丰富的从业经验与产品设计能力,具备牌照优势,但是自建网络平台缺乏流量优势;专业第三方网络保险销售平台具备互联网场景和用户优势,但是缺乏保险产品的专业设计能力及服务经验。为此,保险公司在经营过程中,一方面应提高自身技术能力,利用大数据实现定制化开发贴近市场需求的产品,并通过精准交叉销售保险产品,突破目前产品同质化的瓶颈、激发用户真正的保险需求,并提供全面的售后服务,形成交易闭环;另一方面,应充分挖掘互联网保险第三方平台用户流量、高频交易、业务场景的价值,加强双方深度合作,掌握用户偏好和行为习惯,探索个性化和差异化定制,进行精准营销。

回归服务实体经济本源 在规范中创新发展

当前和今后一个时期,保险业将进一步贯彻落实全国金融工作会议精神,坚持稳中求进工作总基调,遵循保险规律,紧紧围绕服务实体经济、防控风险、深化改革三项任务,强化保险监管,健全现代保险企业制度,完善保险市场体系,加快转变发展方式,促进保险业发挥风险保障和长期储蓄功能,真正成为促进经济发展、维护金融安全、改善民生保障、创新社会治理的重要力量。对互联网保险而言,未来市场秩序将更趋规范,在保证互联网保险行业健康发展的同时,也将对互联网保险竞争格局产生重要影响。

2015年《互联网保险监管暂行办法》出台以来,互联网保险发展日益规范。2017年出台的《中国保监会关于进一步加强保险业风险防控工作的通知》中强调,“严防互联网保险风险,认清其风险聚集和扩散的可能性”,“确保业务创新与公司经营管理能力、风险管控能力、专业人员配备等相适应”。规范发展先行成为新时期互联网保险创新的基本原则,以风险可控为基础推进创新成为当今互联网保险发展的重要理念。

在此背景下,《报告》认为,未来互联网人身保险市场应加强风险控制,严控风险源头。在开展互联网保险产品创新时,应认真研判新业态、新领域的性质和特点,高度重视互联网保险的风险,认清其聚集和扩散的可能性。特别是保险公司要按照监管导向和要求,主动防范互联网跨界业务风险,不得与不具备经营资质的第三方网络平台开展互联网保险业务。通过压力测试、敏感性测试等工具,掌握重点外部传递性风险对公司的影响,加强对业务流程信息化管控,避免风险向保险领域传递,提高风险识别、监测和防控水平,不断完善风险防范和内部控制管理制度,完善保险公司风险缓释和衰减链条,尽可能降低外部风险对公司的冲击和影响,守住风险底线。

同时还应充分利用大数据,提升风控和创新能力。通过基于大数据分析的保险产品设计,精准抓住消费者购物习惯、收入水平、兴趣爱好等特征,分析风险概率并开展有效定价,建立客户标签并构建用户画像,经过数据处理获得客户准确而且独有的风险信息,提升风险防控水平。通过消费者交互媒介获取行为数据反馈,利用用户数据的多维交叉匹配,加强风险监测,动态优化调整产品,提高潜在风险筛查水平。如众安保险推出的步步保、泰康在线推出的“活力计划”保险服务、国华人寿推出的“关爱宝贴心养老金”等,都是在优化风险控制体系、强化反欺诈的同时,实现精准营销和定制服务创新的成功案例。

此外,还应积极打造生态圈,实现增强型创新。互联网保险应该摒弃噱头式创新,借助和互联网知名品牌的合作,强化自身品牌传播率,实现口碑快速累积和低成本扩散。借助行业大数据和消费者标签将用户黏度转移到互联网保险上来,借助互联网传播媒介快速获取用户使用反馈,实现共赢和混合发展。通过有意识地构建或合作构建生态圈,弥补自身流程和场景的短板,发挥风险识别、分析和管理的职能。保险公司和第三方平台作为互联网保险市场的重要参与主体,应该积极推动自身在保险产业链中的角色转换,主动打造以客户需求为中心、以合规发展为保障的保险生态圈,逐渐由平台使用型创新和平台参与型创新转变为平台增强型创新。阿里云、腾讯云等已与多家保险公司进行战略合作,搭建专有云平台;阳光保险发布基于区块链理念的新型微信保险卡单;泰康集团推出基于区块链技术的积分管理平台等,都是互联网保险主体借助大数据、移动互联、基因检测、区块链等新技术以及消费场景、健康管理等新业态,以平台现有资源为基础开展的创新活动,并为平台使用者和参与者提供服务。

《报告》最后指出,随着监管环境的完善、行业发展演变以及资本大量涌入等因素的叠加,未来互联网人身保险将会在内涵式增长后迎来新的爆发机遇,市场参与主体将在规范和创新之间开辟出一片新的蓝海。