“在中关村工作的李先生以前曾用招行的信用卡积分换过星巴克咖啡。他记得原来660积分就可以换一杯中杯咖啡,而如今兑换标准提高到799分。按20元积1分的规则来算,原来消费13200元可换一杯咖啡,现在需要刷卡15980元。”

不少持卡人发现,今年以来,银行改变积分规则或降低奖品的价值,辛苦刷卡来的积分明显缩水。

积分换礼大幅缩水

在中关村工作的李先生以前曾用招行的信用卡积分换过星巴克咖啡。他记得原来660积分就可以换一杯中杯咖啡,而如今兑换标准提高到799分。按20元积1分的规则来算,原来消费13200元可换一杯咖啡,现在需要刷卡15980元。

正计划用积分兑换商城礼品的王小姐发现,银行明显提高了礼品兑换门槛。此前看好的一款移动电源,去年需要18000积分,但现在要23800积分,规则调整后,兑换同一款礼品要多刷近5800元。

除了积分兑换的奖品价值缩水,银行的积分规则也悄然改变。有的银行从2月25日即手续费标准正式下调那天开始,就改变了积分规则。比如,在宾馆、餐饮、娱乐、珠宝金饰、工艺美术品商户消费,1.5元积1分,而此前,客户消费1元就能积1分。航空售票、加油、超市类商户,从此前的每消费5元积1分,变为每消费6元积1分。

还有银行调整了商旅白金卡的积分累积规则,每月积分中多倍赠送部分上限为100万分(不含基础单倍积分),超出上限部分将不享受多倍积分赠送。

此外,一些银行卡最受客户欢迎的增值服务也有所缩水。比如,此前某国有大行的信用卡用户,每个月刷卡消费满100元就可赠1元洗车1次,今年实行新的洗车规则,当月刷卡累计满500元以上,次月赠2次1元钱洗车(限送2次)。

哪张信用卡积分换星巴克咖啡更合算

既然银行的积分普遍缩水,那么持卡人在兑换积分时更应该精打细算,货比三家。

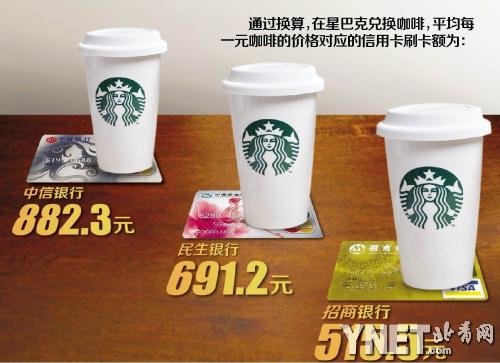

根据兑换规则,在不考虑特殊优惠的一般情况下,换一杯大杯的星巴克手工饮品,需要中信信用卡29999积分,需要民生银行23500积分。中信和民生的积分规则都是刷卡消费一元积一分。而招行的积分能兑换的是小杯的饮品,需要799积分,而招行是消费20元换一个积分,也就是说招行卡需要刷卡消费15980元能换一杯星巴克咖啡。

不过,业内人士也指出,简单的信用卡积分类比并不全面。因为,各家银行平时都有多种多样的积分倍增活动,在特定时期消费者刷一元钱可能能积几倍的积分。此外,各银行也不时推出类似中信银行“9份享兑”这样特别优惠,因此,持卡人应该充分利用银行的特惠活动,平时多累积分,兑换时挑准时机。

银行每年付给星巴克费用高达1亿

“持卡人最后换到手的这些礼品其实都是银行用真金白银砸出来的。”某银行信用卡中心人士告诉记者,各家银行常年与商户合作进行这样的营销活动,都需要支付给商户不菲的费用,特别是像星巴克、哈根达斯、必胜客这样人气很旺的连锁餐饮企业。持卡人获赠的那杯咖啡实际是银行买单,虽然合作商户会在普通零售价基础上给银行打个折扣计算,但折扣一般不太多。他所在的银行每年给星巴克的费用就已超过千万元。目前多家银行都跟星巴克有合作,他估计所有银行的费用加在一起可能有1个亿。

手续费下调减少银行收入75亿元

今年2月25日起,我国实施刷卡手续费率新标准,商户刷卡费率总体下调幅度达23%—24%。“本次刷卡手续费下调平均幅度超过两成,直接减少了信用卡业务收入,资金的不足可能会影响营销活动的开展及积分换购的优惠力度。”光大银行信用卡中心总经理戴兵此前就曾料到现在的局面。

据介绍,刷卡手续费、银行卡年费和循环授信是信用卡的主要收入来源。目前国内信用卡大都没有年费这部分收入,而使用银行循环授信的比例也不高,所以刷卡手续费成为国内商业银行信用卡业务最主要的收入来源。手续费下调直接减少了银行的信用卡收入,银行只能节约成本,弥补损失。以2012年刷卡消费额为基准进行测算,商业银行等银行卡产业各方刷卡手续费收入减少超过75亿元。

不过,业内人士普遍认为,手续费的下降也将吸引更多商户安装POS刷卡机具,对信用卡交易也有一定的推动作用。

中央财经大学中国银行业研究中心主任郭田勇认为,静态来看,手续费降低会使银行的银行卡收入大为减少,但长期来看,银行应通过创新将蛋糕做大,比如通过与手机银行、电子银行、第三方支付等渠道的合作,将银行卡消费量不断做大,争取能够以量补价。

|

|

【新闻追踪】

信用卡积分兑换规则比拼

虽然每家银行的信用卡都有积分计划,但积分计划的规则却不尽相同,持卡人累积和使用积分时最好能详细了解。

积分有效期最短一年最长永久

从积分有效期来说,工行、建行、农行、招行、华夏、民生和北京银行等银行的信用卡积分是永久有效。广发、兴业、平安等银行的积分有效期为卡片有效期。还有一些银行的信用卡积分有效期为固定年限。比如,光大银行积分有效期为五年。交通银行信用卡消费产生积分的有效期固定为24个月,积分将逐月过期,过期日为每个自然月月底。中信信用卡的积分有效期最长两年,最短一年。

浦发银行的WOW卡、财星金卡、新金卡、普通卡积分有效期为2年;金卡、白金卡简约版积分有效期为4年;白金卡标准版积分有效期为5年。

中行一般的信用卡积分以一年为累计期,累计的积分两年有效,每年6月30日将到期积分清零。比如2011年7月1日至2012年6月30日期间内产生的积分将于2014年6月30日到期。中行白金信用卡积分长期有效,全民健身卡积分有效期为5年。

多数银行刷卡消费一元积累一分

在人民币基础积分累计规则上,银行业基本一致,大多数都是按照消费1元兑换1个积分。其中只有招行的规则是消费20元才能兑换1个积分且只有20的整数才可积分,如不足20元或超出20元的零头部分只能白白浪费。

而在美元消费方面,银行之间存在一定的差异。浦发银行最慷慨,消费满1美元可获得16分;建行、中行、交行、平安、北京银行等银行的信用卡每消费1美元可积7分;工行、光大、广发等信用卡是1美元积8分;兴业银行消费1美元积6.5个积分;招行则是2美元积1分。

记者发现,各银行提供的积分兑换礼品五花八门,差异很大,很难找到完全一样的礼品。

但如果能找到完全相同的礼品,会发现不同银行的积分价值其实差异很大。比如,同样一款澳西奴印花柔绒毯,市场价格99元,北京银行需要29500分,另一家股份制银行则需要消费56000元,高出近一倍。

网上用卡消费不能积分

持卡人还需注意,并非所有交易都可以积分,不能参与积分的项目各银行基本相同。现在很多市民习惯通过支付宝等渠道用银行信用卡支付,但这样的网上消费无论金额多大都不会产生积分。

以浦发信用卡为例,可以累计积分的项目包括:一般签账消费、预借现金和自由分期付;不能累计积分的项目包括:房地产类、汽车销售类、批发类、医院类、学校类、慈善机构类、代扣代缴类、船只销售类、法庭费用类、保险销售类、保险业和保险金类、直销类、当铺类、县乡优惠-房产汽车类、三农商户类等消费,也不包括网上消费、“万用金”分期还款、银行费用如信用卡年费、信用卡利息及罚息、预借现金手续费、逾期手续费等。(文/记者 程婕;摄影/记者 魏彤;制图/巨琳)