2016年9月份,修订后的《上市公司重大资产重组管理办法》对外发布。新规完善了重组上市的认定标准、配套监管措施,也强化了上市公司和中介机构责任,加大了问责力度。新规实施一年来,并购重组逐渐“退烧”和“消肿”,走上了更加理性的发展轨道

为治理并购重组乱象,抑制盲目跨界重组,引导上市公司专注主业,防止资金脱实向虚,2016年9月份,中国证监会发布《上市公司重大资产重组管理办法》。新规实施一年来,并购重组市场经历了2017年上半年的调整之后,逐渐“退烧”和“消肿”,走上了更加理性的发展轨道。

市场加速“退烧”

自2016年以来,我国并购重组案例大幅增加,到2017年上半年并购重组市场逐步回归理性,近一年多来,我国的并购市场更加规范和成熟。

上市公司并购重组,一般是指一家公司通过产权交易取得其他公司一定程度控制权,以增强自身经济实力、实现经济目标的经济行为。并购重组一般包括买壳上市、资产置换、上市公司分立、公司之间换股合作、公司收购、向第三方发行股份购买资产、大股东注资整体上市等多种形式。

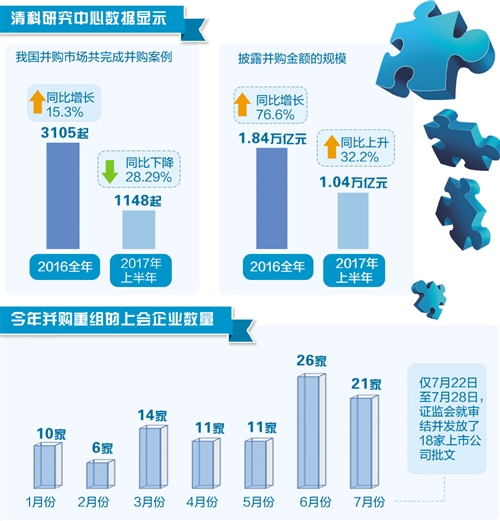

清科研究中心数据显示,2016年全年我国并购市场共完成并购案例3105起,同比增长15.3%,披露并购金额的规模为1.84万亿元,同比增长76.6%。2017年上半年我国并购市场共完成1148起案例,同比下降28.29%,披露并购金额的规模为1.04万亿元,同比上升32.2%。

“去年以来,我国并购市场回落趋于理性,良性产业并购受到监管层鼓励,这是并购市场重新回暖的重要原因之一。”清科研究中心分析师韩青璐认为,2016年下半年以来,并购案例数量在监管趋严情况下有所回落。具体来看,2016年9月份,证监会发布修订后《上市公司重大资产重组管理办法》,给“炒壳”现象降温,抑制部分借壳上市等行为。监管层在近一年里持续收紧并购政策,对借壳交易、跨界并购从严审核,同时严厉打击“忽悠式重组”,遏制借并购重组的套利行为。2017年2月份发布的再融资新规与2017年5月份发布的减持新规,也在一定程度上为“高烧”的上市公司并购重组市场降低了温度。

具体落实“有保有压”

在中国证券业协会日前举行的“并购”保荐代表人系列培训会上,监管部门再度强调了对“绕道借壳”“轻资产跨界并购”从严监管的态度,鼓励上市公司开展产业并购。

“并购重组新规实施一年,本义并非对所有并购重组案例‘一刀切’式地收紧,这样有保有压的表态,实际上更加明确了鼓励上市公司开展行业整合或产业升级,遏制忽悠式、跟风式和盲目跨界重组,体现出管理层对服务实体经济的支持,对不合规重组从严监管的态度。”前海开源基金首席经济学家杨德龙说。

2014年至2016年间,随着定向增发等多重工具的应用,A股市场并购重组盛行,部分上市公司为追逐市场热点、炒概念、做高股价,不惜高溢价收购,促使A股上市公司商誉不断膨胀。通俗地说,在过去狂热的并购重组泡沫时期,各方过于乐观地估计了并购重组企业之间的“化学反应”,以为一加一肯定大于二,甚至大于三。实际上,随着盲目重组“泡沫”的破灭,近期不断出现商誉减值致业绩下滑甚至变脸的案例。部分游戏、VR、影视、互联网金融等轻资产类并购重组,打散标的资产股权的“绕道借壳”案例,都存在拖累上市公司业绩的重要风险。

摩根士丹利华鑫基金相关研究人员表示,商誉急剧变动对上市公司业绩来说潜在风险不小,尤其是作为近年来并购重组最为活跃的板块,中小板和创业板可能受到商誉的减值影响最大。监管层对相关情况提升了关注度,一系列并购重组举措强化了业绩补偿监管,旨在引导市场估值回归。

并购重组新规实施一年来,随着审核力度的加大,忽悠式重组、所谓的轻资产借壳、商誉减值等现象有所减少。今年1月份至5月份,并购重组的上会企业数量分别为10家、6家、14家、11家、11家,6月份上会企业数量增加至26家,7月份达21家。仅7月22日至7月28日这一周,证监会就审结并发放了18家上市公司批文。业内人士表示,这并非监管部门有意控制节奏,而是在过滤掉忽悠式重组等不合规重组案例后,更注重满足正常市场需求,同时也与季节性因素和环境有关。随着国家脱虚向实政策导向进一步落实,涉及产业整合、国企混合所有制改革等实体经济领域的并购重组将迎良机。

简化程序标准不降

2014年以来,证监会在并购重组市场化改革方面采取了一系列措施,包括取消简化并购重组行政审批,目前90%的上市公司并购重组项目已经无需证监会审批。

从并购重组审核通过率看,截至7月底,今年以来证监会共审核约99家企业的并购重组申请,其中约有7家未能通过审核,通过率约为92%;约有57家企业无条件通过,剩下大约35家企业为有条件通过。

“监管层保持谨慎的态度调节并购市场的套利行为,借壳交易和跨界并购等形式在未来的并购市场将更加困难。总结起来,2016年下半年是并购重组市场政策持续收紧的时期,但简化并购程序和支持产业并购也从另一个层面体现出并购市场化改革的进步。”韩青璐说。

简化并购重组审核程序不是降低标准。证监会副主席姜洋此前曾表示,证监会系统正加速完善并购重组监管,完善并购重组市场化机制,包括改革定价机制,丰富要约收购履约保证方式,增加并购重组支付工具等。

展望未来,韩青璐表示,随着近期中国联通混合所有制改革、中国神华及国电电力等大型国企并购案例出现,并购重组作为国企混合所有制改革重要工具的逻辑越发清晰。监管层在2016年以来大幅简化并购重组行政审批,鼓励基于产业整合的并购重组,严格重组上市要求,加强并购重组监管。这一松一紧有效促进了资源优化配置,有力支持了国企改革、产业升级,同时并购重组市场的刚性需求将持续存在。